안녕하세요. 콜리koly입니다.

국내에서 22년 한 해에 가장 큰 영업적자를 낼 것으로 추정되고 있는 아니 거의 확정적인 국내 최대 공기업 한국전력에 대해 기업의 현황 및 주가를 분석해 보려고 합니다.

저는 2020년 코로나로 주가가 급락할 때 한국전력에 투자하면 주가가 회복시기에 가장 먼저 회복되고 설사 주식시장이 빠르게 회복이 안되더라도 가장 안전한 기업이 한국전력이라고 믿고 한국전력에 거의 올인하며 투자를 시작했습니다.

한국전력은 한국의 코스피시장에 상장된 공기업이며 주요 주주 구성을 보면 한국산업은행이 최대주주이며 대한민국 정부(기획재정부)가 2대 주주입니다. 3대 주주는 대기업엔 언제 어디서나 끼어있는 국민연금이죠.

대주주 지분율을 보면

한국산업은행 : 32.9%

대한민국정부 : 18.2%

국민연금공단 : 6.13% 으로

한국산업은행과 대한민국 정부의 지분율 합계가 51.1% 입니다.

아래에 한국산업은행의 주주구성도 보여주겠지만 사실상 한국 정부가 과반의 주식을 보유한 대한민국 정부가 대주주인 상장형 공기업입니다.

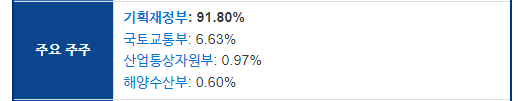

KDB산업은행(Korea Development Bank) 말 그대로 한국산업은행의 주요 주주는

이와 같으며 합계 100% 정부기관에서 소유한 국책은행입니다.

그러니, 한국전력 역시도 대한민국 정부가 과반의 주식을 소유한 대한민국 정부가 최대주주인 상장 공기업이죠.

국민연금도 사실상 국가기관에 속하니 과반의 주식을 훌쩍 넘게 보유하고 있지만 국민연금은 상황에 따라서 수익률 관리하기 위해 주식을 매수, 매도를 하므로 지분은 변동이 있습니다.

하지만 한국산업은행과 대한 미국 정부의 지분율은 한국전력을 지배하기 위한 지분으로 전혀 변화가 없으며 정부가 마음대로 한국전력의 운영을 좌지우지할 수가 있겠습니다.

그런 면에서 볼 때 최근의 최악의 경영으로 한해에 무려 -30조 원의 적자를 보도록 방치한 대한민국 정부는 한국전력이라는 상장기업의 파괴의 주범이라 할수 있으며 대주주 이외의 주주들은 한국전력을 국가공기업이라 안전하다고 믿고 투자한 솔직히 무지한 등신이라고 해야 할까요?

글을 보고 있는 여러분을 욕하는 것 아닙니다. 저는 아직도 한국전력의 주가 회복을 기다리며 한전의 주식을 보유한 주주이니 나 자신에게도 스스로 욕을 하고 있는 것입니다.

어쨌든 이렇게 무지막지한 적자를 기록한 한국전력이 어찌하여 1년에 한 번 나올까 말까 한 +8%의 급등이 나왔을까요?

그 이유는 다음과 같습니다.

한국전력이 엄청난 적자로 회사의 운영자금이 부족해지자 작년 하반기 그리고 올해 내내 회사채를 발행해서 자금을 조달하였습니다. 그런데 한전은 정부가 운영하는 기업인 만큼 회사채 발행한도를 기업의 자본금과 적립금을 더한 금액의 2배를 초과해서 발행할 수 없다는 규정이 있었는데 올해에 너무 엄청난 적자로 그 한도만큼 이미 회사채 발행을 다 하였기에 내년에는 더 이상 발행할 회사채 한도가 없게 됩니다.

23년도에 운용할 자금을 회사채 발행으로 조달할 수 없는 상황이 되면 한국전력은 회사 운영을 더 이상 할 수 없는 상황이 될 것이고 이렇게 되면 국내의 전력공급이 중단되며 대혼란의 상황이 발생하겠죠?

그래서, 이런 운영자금을 확충하고자 계획한 대응 방안이 회사채 발행한도를 현재 자본금과 적립금 합계의 2배에서 5배로 늘리는 한전법 개정안이 국회에서 의결에 부쳤는데 그것이 부결이 되었습니다.

한전이 자금이 부족한 상황을 어떻게든 피하고자 여러 가지 방안을 내놓고 있지만 그중 손쉬운 한 가지 방안인 빗을 더내서 모면하자는 계획안이 국회에서 부결이 된 것이죠.

그런데, 자금 조달이 안되면 내년에 한전이 부도나면서 전력공급이 중단될 위험한 사태가 발생하게 될 상황인데 왜 주가는 상승을 하게 되었을까요?

우습은 이야기이지만 한국전력이 정상화가 되기 위해서는 가장 기본적인 것이 전력을 판매할 때 손해나지 않고 이익을 보고 판매를 해야 하는데 가장 최근이 12월 현재는 1 kwh의 전력을 전력거래소에서 260원 정도에 사와서 기업이나 가정에는 대략 1 kwh 당 130원 정도에 판매를 하고 있는 거예요. 그러니 전기를 팔면 파는 만큼 그만큼 적자가 발생하는 것이죠. 웃기죠?

이런 위험한 상황을 대비하고자 빗을 더내서 자금을 확충하려는 방안이 국회 의결에서 부결이 되었으니, 이제 남은 방법은 전기요금을 현실화해야 할 수 밖에 없다는 것입니다. 말인즉슥,

지금처럼 전기를 손해 보면서 팔지 말고 제값을 받고 팔아야 한다는 것입니다.

전기를 제 값을 받고 판매하기 위해서는 현재의 규정으로는 연간 5% 이상의 전기료 인상이 불가하지만 이렇게 된 상황에는 규정을 뜯어고쳐서라도 전기료 현실화를 해야 한다는 것입니다. 아니 그렇게 할 수밖에 없다는 논리가 성립이 되면서 한전 주주들은 23년에는 전기료를 대폭 올릴 것이다 그러면 한국전력이 더 이상 손실을 내지 않고 회사가 정상화가 될 것이고 당연히 주가는 상승할 것이라는 논리로 그동안 하락한 주가가 급등으로 나타난 것입니다.

뉴스를 통해서 많이 들으셨겠지만 유럽의 각 나라들이 올해 전기료를 두배로 올렸다 세배로 올렸다 그런 기사를 접하셨을 겁니다.

더 이상 대한민국도 전기료를 안 올리고는 버틸 수 있는 방법이 없고 손실을 보전하기 위해서 세금을 투입하던가 전기료를 현실화하던가 이제는 단행해야 하는 상황인 것이죠. 어떤 방법이 되던 더 이상 미룰 수 없는 상황이며 이제는 한전이 정상화의 길로 갈 수밖에 없다는 논리로 한전의 주가가 급등을 한 것입니다.

그럼, 이제라도 뒤늦게 한전을 주식을 매수해야 할까요?

그건 솔직히 잘 모르겠습니다.

더 이상 하락할 수 없는 바닥권이라 급등을 하였지만 현재 가격에서 10% 정도만 더 상승을 해서 23,000원 위로만 주가가 올라서도 이렇게 적자가 심한 기업에게는 주가가 높다고 볼 수 있거든요.

다만, 최악의 상황에서 찍은 한국전력의 주가 저점이 17,000원 정도이니 그 가격을 더 깨고 내려갈 일은 없을 것 같습니다.

현재 가격 21,000원 대비하여 17,000원은 -20% 하락한 가격이므로 -20% 의 하락을 버틸 수 있다고 판단이 되면 한전에 장기적으로 투자를 해볼 만합니다.

현재의 그렇게 높은 전력 도매가 줄여서 SMP는 올 상반기 유가가 120달러에 달 했을 때의 시간차가 반영이 된 SMP 입니다.

그리고, SMP에 실질적으로 가장 크게 영향을 주는 원자재는 천연가스로 천연가스 역시 5~6개월의 시차를 가지고 SMP 가격 산출에 반영이 됩니다.

두 원자재의 가격 변동을 보면 올봄과 여름을 정점으로 현재는 그 가격이 상당히 하락하였습니다.

대략적으로 고점 대비 -30% 이상 하락한 상태이니 내년에 한전의 적자규모는 올해보다는 많이 줄어들 것이며 현재 한전의 최악의 적자 상황에서 내년의 전기료를 크게 인상 반영을 하면 한전의 적자 축소 속도와 정상화 속도는 상당히 빨라질 수도 있습니다.

제가 보는 관점에서 한전이 이익을 내지 못하더라도 정상황의 상황이 되면 한전의 적정한 주가는 25,000원 전후에서 형성이 되지 않을까 싶습니다.

결론은

한전의 위기상황이 한전의 정상화의 길로 가는 시간을 빠르게 단축시킬 것이라는 예상으로 시장에서는 주가 급등이 나왔다는 것입니다.

다만, 추가적인 상승을 예단하기는 아직 이르고 미래는 매우 불확실할 수 있다고 말씀드려야겠습니다.

'주식투자정보 > 뉴스 공시 정보' 카테고리의 다른 글

| 2023-01-05 금호건설 두바이 10년간 1경원 투자소식에 상한가 진입 (2) | 2023.01.05 |

|---|---|

| 신한지주 "자본비율 12% 넘으면 무조건 주주환원" 분기 주당현금배당 정례화·자사주 소각 (2) | 2023.01.04 |

| 2022년12월 CJ ENM +16.30% 급등 드래곤플라이와 '신규 스토리 IP개발' MOU체결 (0) | 2022.12.09 |

| SNT에너지 사우디법인 사우디 석유기업 아람코와 공랭식 열교환기 공급 계약 체결 (0) | 2022.11.24 |

| 메리츠금융그룹 메리츠화재와 메리츠증권 완전 자회사로 편입발표 (0) | 2022.11.24 |